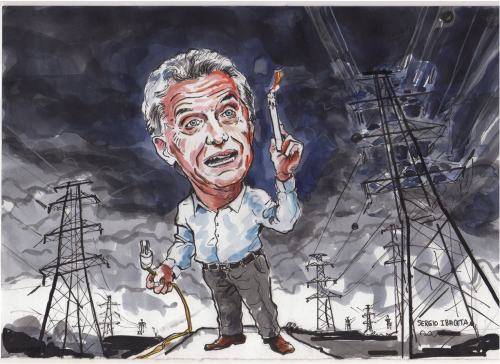

La agencia estatal de noticias Telam le puso ‘dateline’ a la Corte Suprema de Justicia de la Nación y a la Procuración General de Justicia porque el viernes 12/08 distribuyó un despacho noticioso que comenzó así: “La Corte Suprema de Justicia podría expedirse el próximo jueves (18/08) sobre el aumento en la tarifa de gas, medida que se encuentra frenada por un fallo de la Cámara Federal de La Plata. En la Corte confían en que el martes (16/08) o a más tardar el miércoles (17/08), la Procuradora General de la Nación, Alejandra Gils Carbó, elevará su dictamen respecto a la suba de tarifas -que tiene carácter no vinculante- y de esa forma el máximo tribunal ya contará con todos los elementos para pronunciarse sobre el fondo de la cuestión. En ese contexto, el ministro Juan José Aranguren se juega mucho de su credibilidad y prestigio, pero también el presidente Mauricio Macri, por haber subestimado el escenario político y el descontento de los usuarios. Aquí algunos apuntes:

La agencia estatal de noticias Telam le puso ‘dateline’ a la Corte Suprema de Justicia de la Nación y a la Procuración General de Justicia porque el viernes 12/08 distribuyó un despacho noticioso que comenzó así: “La Corte Suprema de Justicia podría expedirse el próximo jueves (18/08) sobre el aumento en la tarifa de gas, medida que se encuentra frenada por un fallo de la Cámara Federal de La Plata. En la Corte confían en que el martes (16/08) o a más tardar el miércoles (17/08), la Procuradora General de la Nación, Alejandra Gils Carbó, elevará su dictamen respecto a la suba de tarifas -que tiene carácter no vinculante- y de esa forma el máximo tribunal ya contará con todos los elementos para pronunciarse sobre el fondo de la cuestión. En ese contexto, el ministro Juan José Aranguren se juega mucho de su credibilidad y prestigio, pero también el presidente Mauricio Macri, por haber subestimado el escenario político y el descontento de los usuarios. Aquí algunos apuntes:

Juan José Aranguren intenta extrapolar de la discusión por las tarifas el precio del gas y para ello apeló a los ex secretarios de Energía, que además de entender del tema, representan a las fuerzas políticas mayoritarias (el peronismo y el radicalismo), para que lo ayuden a trazar la línea. El martes contará con ese respaldo técnico político ante los legisladores en el Congreso, con el plus de que la presencia de Julio de Vido les permitirá deslindar las responsabilidades. ¿Quién será entonces el interpelado? ¿El ex ministro de Planificación o el actual de Energía y Minería, en orden cerrado con los ex secretarios de Energía del PJ y la UCR?

Aranguren empezó esta semana un raid con formadores de opinión para explicarles que las tarifas son una cosa, que interesa a los usuarios, y los precios de la energía otra, que tiene que ver con las relaciones contractuales que involucran a las empresas que extraen los hidrocarburos. Y en voz baja aclara que, con su equipo, eran partidarios de una aplicación gradual de los aumentos en las facturas.

Pero lo que más sorprendió del replanteo formulado por el ex Ceo de Shell es que, codo a codo con la Jefatura de Gabinete, buscaron un subterfugio legal para demostrarle a la Corte que, en estas circunstancias, ya no es necesario convocar a una audiencia pública siendo que ya tomó intervención el Parlamento. De este modo, apuntaría a cerrar el paso de una asamblea que amenaza convertirse en una caja de resonancia popular, en lugar de ser el ámbito en el que los consumidores escuchan las explicaciones y pueden expresar su opinión, sin ser vinculante.

El ex ministro de Economía, Axel Kicillof, tenía que hacer malabares para conciliar metas populistas de consumo de servicios públicos con incentivos a las empresas petroleras para que extrajeran gas y aliviaran un poco la factura importadora, que por 2014 había llegado a us$ 6.400 millones, frente a un cuadro delicado de escasez de divisas. Les fijó un valor muy por encima del internacional, y así y todo, al año siguiente sólo ahorró la incidencia de la baja mundial en el petróleo y el gas.

Ahora, con media Vaca Muerta parada y tensión social en las explotaciones patagónicas y salteña, las compañías esperan la aplicación del nuevo régimen tarifario, que les asegura un aumento del 73% en dólares respecto de lo que percibían, para restituir los equipos que fueron retirando en los yacimientos y reanudar el ciclo de inversiones, cuyo control hasta ahora no está garantizado.

Entre tanto ditirambo, la firma de consultoría de estrategia de PwC –Strategy&Argentina– saca un reporte en el contextualiza el actual proceso doméstico en un volátil mercado de gas natural licuado (GNL), el cual afirma que se va convirtiendo en un commodity y su precio está y seguirá estando en baja. Malas noticias para el país: se habrá encarecido notablemente el gas entregado por las petroleras en boca de pozo, en el marco de un mercado internacional en declinación y recién después de 2020 podrán verse los resultados de esa política en la producción.

El otro tema, no menor, serán las inversiones en asegurar su distribución, que los vecinos de muchos barrios porteños y zonas del conurbano esperan más ansiosamente que la factura aumentada que les llegará por debajo de la puerta.

A las compañías que explotan el gas en Argentina, el gobierno nacional ya les reconoció un precio en boca de pozo que supera la cotización internacional y, en el caso de la cuenca neuquina y de los nuevos contratos, hasta lo duplicaría.

Si ese constituye el costo de oportunidad con que se pretende incentivar la producción interna, las empresas deberían estar poniendo manos a la obra en los yacimientos, sobre todo después que leyeron el nuevo reporte “Navigating the transformation of the gas market", Strategy&Argentina –empresa de consultoría de estrategia de PwC–, según el cual el gas natural licuado (GNL) se va convirtiendo en un commodity y su precio está y seguirá estando en baja.

Pero también siguen la curva de los costos para ir tomándole el pulso a la rentabilidad, a la que la inflación no deja blanco fijo. El valor promedio con los distintos tipos daba antes del aumento US$ 3,9 el millón de BTU. A Bolivia se le estuvo pagando esa unidad técnica US$ 5,4, que ha bajado bastante en el último trimestre.

Desde el 1 de abril de 2016, los nuevos precios en dólares oscilan entre los us$ 4,48 y los 5,53 por MMBTU. Es decir, se han alineado los precios internos del gas natural, de modo tal que buena parte converge en un promedio de us$ 5,5 por MMBTU, con picos de remuneración que llegan a us$ 7,5 por MMBTU, correspondientes a la cuenca neuquina.

El contexto internacional en que se otorgaron estos aumentos a petroleras que conocen el paño, como Pan American Energy (Cerro Dragón), YPF, Tecpetrol (de Techint, El Tordillo, Puesto Quiroga y La Tapera), ENAP Sipetrol, CAPSA, Refinor (Campo Durán, Salta), es volátil e inestable, por lo que el incentivo para invertir en una matriz energética como la Argentina, que en un 53% depende del gas, es asegurar una demanda cautiva.

Ricardo Szily, socio de PwC Strategy& Argentina, afirmó que "con una creciente oferta global en GNL negociable, todos los actores de la industria -compradores, vendedores, traders y gobiernos, por nombrar sólo algunos- tendrán que ajustar sus modelos operativos".

Vaticina que "se deben esperar precios más bajos, más operaciones a corto plazo, y requerimiento de mayor flexibilidad contractual. La respuesta estratégica correcta variará de un jugador a otro, y existe una alta cuota de riesgos e incertidumbre. Sin embargo, cualquier empresa de este sector puede tener éxito mediante una propuesta de valor centrada y el desarrollo de capacidades necesarias para implementarla".

Tablero internacional

En el nuevo reporte “Navigating the transformation of the gas market", Strategy& – empresa de consultoría de estrategia de PwC – predice cuatro fuerzas que influirán sobre los precios del gas, haciendo que el mercado se vuelva mucho más volátil y riesgoso:

** La sed de gas natural seguirá aumentando: Aunque se espera una cierta desaceleración en el crecimiento de la demanda a medida que el contexto económico global se estabilice, particularmente en China, la demanda de GNL no va a disminuir en el corto plazo.

** El precio del petróleo continuará siendo influyente: El precio del gas se verá afectado por el precio del petróleo por varios años más. Si éste se mantiene bajo, pasará lo mismo con el precio del gas. Los contratos existentes vinculados al petróleo tendrán que ser revisados, pero incluso si el petróleo y el gas dejan de estar relacionados después de la finalización de los mismos, el bajo costo del petróleo podría tener un efecto psicológico moderador sobre todos los precios del sector energético.

-El exceso de oferta de GNL exacerbará la comoditización: El mercado mundial de GNL está a punto de ser saturado con nuevos proveedores. Se prevé un exceso de oferta, lo que obligará a los vendedores a buscar mercados alternativos y compartir más riesgos con traders, intentando aprovechar oportunidades de arbitraje. Probablemente algunos productores bajen los precios para defender su cuota de mercado frente a las importaciones de GNL.

** Los volúmenes de operaciones en hubs de gas natural aumentarán. La presencia de centros de GNL y el aumento de la disponibilidad de suministros de gas natural han atraído a nuevos compradores. Esta evolución en el comercio mundial está produciendo más liquidez en el mercado de gas natural, transparencia de precios, contratos a mayor plazo, y competencia de gas-contra-gas, que en última instancia, reduce el riesgo contractual y facilita la cobertura. Por la globalización del mercado de GNL, estos centros podrían aumentar la comoditización.

Relación entre costos y precios

El precio promedio de los cargos recibidos durante junio se ubicaba en la pizarra japonesa en US$ 4,50 por millón de unidades térmicas británicas (MMBtu). Y es el que los especialistas advierten que se encuentra en una pendiente.

Pero si se compara ese nivel con el rango de variabilidad de precios del gas en boca de pozo por millón de btu que fijó la resolución 28/2016 en la Argentina, plenamente vigente aunque las tarifas estén pendientes en la Justicia, que oscila entre US$ 5 y US$ 7,5, la recomposición sola ya implica un aumento del 73% en dólares.

El coordinador del Instituto de Pensamiento y Políticas Públicas y ex diputado por Unión Popular, Claudio Lozano, afirmó en un reciente estudio que el costo de producción local asciende a US$ 1,9.

“Las petroleras están recibiendo un precio para el barril que supera los US$ 70 cuando el mundo paga US$ 45 y cuando el costo del barril de petróleo en nuestro país no supera los US$ 14”, dijo.

El millón de BTu de gas supera los uS$ 7 cuando el precio de referencia en el mercado norteamericano se ubica en torno de los US$ 2,8% de BTu y el costo de producción local asciende a US$ 1,9. Lo extrajo de los balances presentados por YPF S.A. a la Security and Exchange Commission (SEC) de Nueva York.

Hasta antes de la resolución de abril, la remuneración promedio que los productores de gas natural recibían en el mercado nacional se ubicaba en torno de los US$ 2,6 por millón de btu.

Los ex secretarios de Energía que emitieron un pronunciamiento para urgir decisiones en torno de las tarifas sostuvieron que desde el segundo trimestre del 2014 “el precio del crudo estuvo fijado en la Argentina por encima de las referencias internacionales, con impacto en los precios de los derivados (nafta, gasoil) que también tienen valores locales por encima de las referencias internacionales”. Y que también es administrado “el precio del gas en boca de pozo en la Argentina y su cotización ha estado por muchos años por debajo del costo de oportunidad que marcan los sustitutos que contribuyen a satisfacer el déficit de producción doméstica (Gas de Bolivia; GNL en Escobar; Bahía Blanca y Chile; o gasoil para generación térmica)”.

Uno de los firmantes del documento, Daniel Montamat, decía a la publicación venezolana Petroguía, el año pasado (en plena vigencia del régimen anterior de precios para el gas), que “si bien el GNL puede considerarse un commodity, la producción local -aún en proyectos caros como el shale- es más competitiva: con US$ 7,50 el millón de BTU -el valor máximo que hoy reciben las petroleras a la producción incremental de gas-, la explotación no convencional es rentable, con lo que "la producción doméstica sería menos costosa que la compra de GNL, que hoy -tras el sacudón global que produjo el desplome del barril de crudo- cotiza US$ 9,61 por millón de BTU y que se llegó a pagar US$ 13,6 el año pasado".

Y llegaba a la conclusión de que “la formación Vaca Muerta cuenta con características que la posicionan dentro de los mejores prospectos de shale en el mundo desde el punto de vista de su estructura. Sus reservas estimadas recuperables ascienden a 583 TCF de Shale Gas y 19.7 billones de barriles de Shale Oil.65”.

Aun así, la realidad hoy es que en la Cuenca Neuquina las operaciones cayeron en promedio un 40%, llegando a un pico del 50% en el yacimiento no convencional de Vaca Muerta. Solo en esta área fueron bajados 44 equipos de perforación respecto del 2015, según la Subsecretaría de Energía de Neuquén.

No existe un relevamiento empresa por empresa de la merma productiva que además provocó una ola de despidos y suspensiones, pero surge como denominador común del listado de las compañías que explotan el shale gas: Anarko Petroleum, Andes Energía (AEN) Americas Petrogas Apache Energía, Argenta Energía Apco Oil & Gas, Bridas, Capex, Canacol Energy, Chvron, Conoco Philipps, Crown Point Energy, Dow Argentina, Ecopetrol, Emesa, Enarsa, EOG Resources, Exxon Mobil, GDF Suez, Hallibourton, Madalena Energy, Medanito Argentina, Mitsubishi,G&P Neuquen, Pan American Energy Reino Unido BP, Pemex, Petrolera Pampa Argentina, Petrobras Argentina, Petronas Malaya, Pluspetrol, Roch, Shell RU Holanda, Tecpetrol, Total Austral, Wintershali Energy, e YPF.

Si se toma el diferencial entre costo y precio anterior inclusive a la vigencia del cuadro tarifario interrumpido en la Justicia, los números de YPF confirmaron que aún quedaría margen a favor de la petrolera estatal, lo que como referencia puede valer para el resto.

Si la parálisis productiva tiene que ver con el conflicto suscitado entre el gobierno y la sociedad en torno de las tarifas, al plantear una suerte de piquete empresarial sobre el megayacimiento y los pozos convencionales, es relativa la recomendación que ensaya el especialista en Petróleo y Gas de PwC Strategy& UK, y uno de los autores del reporte, Adrián del Maestro, de prepararse para el cambio "dado el papel central que el gas jugará en la transición hacia un mundo bajo en carbono, combinado con la ola de comoditización que está atravesando al sector”.

Pronostica que “en un futuro en el que los niveles de riesgo, liquidez y volatilidad de precios aumentarán, las certezas que sustentan los contratos de suministro a largo plazo van a decaer. Los sustituirán márgenes más ajustados y resultados comerciales inciertos”.

El contexto argentino no encaja en ese análisis: el país se ha ido convirtiendo en el mayor comprador de gas natural licuado de todo el continente, ya que en 2015 desembolsó alrededor de US$ 5.000 millones nada más que por este concepto, lo cual se hizo sentir en las divisas que le cuesta al país el déficit de la balanza energética. En 2014 el déficit había sido de US$ 6.400 millones y el año pasado se redujo a 4.500 millones gracias al menor costo internacional del petróleo que se importa y a que se frenó la poca exportación que había.

Los ex secretarios de Energía planteaban ese estado de necesidad en el reciente documento: “El gas natural representa hoy el 53% de la matriz de generación, lo cual sigue reflejando una dependencia estructural en los hidrocarburos para la generación de energía, pero que es parte de un proceso que se dio en la Argentina desde que nos “pensamos” erróneamente, como un país gasífero luego del descubrimiento del yacimiento Loma de La Lata”, señala textualmente.

Con la nueva estructura de precios, el mercado gasífero argentino será uno de los más caros del mundo; al contrastarse los precios en suspenso con valores de referencia como el Henry Hub– con el que se mueve el mercado gasífero de Estados Unidos-, existe una diferencia notable, como apunta Lozano, “ya que este marcador ha tenido valores cercanos a los u$s 2,8 por millón de btu en mayo y junio de 2016”.

Incluso, al contrastarlos con los valores de referencia del gas licuado importado por barcos, que oscilaron en 2016 entre los u$s 5 y u$s 6 por millón de btu, indica, después de haber bajado casi a la mitad de lo que costaban el año pasado, ello “significa que, en el mercado interno, rigen coyunturalmente precios aún más altos que éstos, que son los que han determinado, en los últimos años, los precios de referencia de paridad de importación”.

El volumen que proviene desde Bolivia (a us$ 5,40) es de unos 15 millones de metros cúbicos por día, que se suman a una cifra similar del gas regasificado en las terminales de Bahía Blanca y Escobar. Esa oferta adicional representa aproximadamente el 30% de la producción local, y es el porcentaje promedio de importaciones que la Argentina realiza desde los últimos cinco años, por lo menos, recuerda Lozano.

Llama asimismo la atención sobre que el gas que llega de Chile no representa más del 4,5% de la oferta total, y que los precios que se han acordado en los dos contratos con las empresas chilenas son aún más caros que el gas licuado que se regasifica en nuestro territorio.

En concreto, mientras esta oferta se comercializa a valores cercanos a los us$ 5 por millón de btu, el gas trasandino se ha comercializado a valores promedio de us$ 6,9 por millón de BTU, y el gas proveniente de Bolivia, tiene valores cercanos a los us$ 3 por millón de btu.

Saca la conclusión, por ende, que si se comparan las tres alternativas disponibles los diferenciales de precios oscilarían entre el 20% y el 60%.

Vale también la cuenta que hacia el año pasado Montamat: “Como aún estamos importando por barco en alrededor de US$ 10/11 (valor que siguió en disminución este año) , se podría dar en materia de gas un incentivo a los precios internos y no desbordar el costo de oportunidad de terminar pagando por el gas más de lo que saldría importarlo. Eso explica el intento de reorientar flujos de inversión hacia el gas natural", recomendaba.

El marco de las audiencias

El panorama doméstico no es menos acuciante: el consumo industrial- que representa un tercio del consumo total de gas- debía afrontar cortes programados a los efectos de garantizar el fluido para los usuarios residenciales, comerciales y para el sector de gas natural comprimido. Esos sectores representan alrededor del 40% del consumo total de gas natural y, en forma complementaria, se recurría a racionalizar el gas destinado a las centrales termoeléctricas, que presentan otro 30% del consumo de gas natural.

Esta fotografía no habrá audiencia pública por las tarifas que la modifique durante el mandato del actual gobierno que propugna los cambios. En "El panorama de la energía: una mirada al 2040", presentado el año pasado en la Facultad de Derecho de Buenos Aires, se vaticina que "la producción de Vaca Muerta y otras formaciones no convencionales no alcanzará volúmenes significativos hasta 2020 y en algunos casos hasta 2025".

Y estima que "Latinoamérica registrará para entonces un crecimiento de 75% en su demanda de energía, de la cual 65% seguirá dependiendo del gas y el petróleo, con particular crecimiento del primero para el sector industrial y de generación de electricidad".

Montamat advirtió en aquel momento fue que “lo mejor que podría pasar en una primera etapa en la que aumente la oferta local sería que, consecuentemente, se pueda dejar de importar el fluido que viene en barcos.

Esta sustitución es crucial. Ya no es posible mantener mucho más el abastecimiento a través de la regasificación, respuesta excepcional que, aunque altamente contaminante y limitada por hacerse transbordándola entre barcos, surgió hace ocho años como un parche y terminó por convertirse en una salida permanente, sin que en todo este tiempo se planteara la pertinencia y factibilidad de construir estructuras regasificadoras en tierra firme, de modo tal de mejorar los estándares de eficiencia operativa y bajar los niveles de riesgo socioambiental.

Las estructuras de regasificación existentes en el territorio nacional no dan para aumentar la capacidad de procesamiento de gas, lo cual está relacionado con las muy precarias condiciones de operación y seguridad en las que se trabaja, con costos crecientes y procesos que entrañan riesgos permanentes.

El experto cordobés calcula que un segundo paso para aplicar la mayor producción propia sería proveer a las usinas térmicas, a fin de que estas puedan sustituir al gasoil que importan para atender la demanda de electricidad (salvo en los picos de consumo), y así concentrarse en sus clientes tradicionales: el transporte, la industria y el agro.

De manera que las opciones estratégicas y consideraciones prácticas para que los jugadores de gas natural tengan en cuenta, tanto del lado de las compras como de las ventas, que consigna el nuevo reporte “Navigating the transformation of the gas market", Strategy&Argentina, para este particular momento de indefiniciones queden insinuadas nada más que en el título: “No todo es petróleo: Los cambios que se esperan en el mercado de gas natural”, y que les quede a las empresas productoras para más adelante su interpretación.

Su prioridad actualmente está concentrada en la concreción y el primer resultado de las modificaciones de los precios del gas natural en el punto de ingreso al sistema de transporte en las cinco cuencas, porque se juega ahí un significativo aumento de las remuneraciones en dólares.

Mientras atisban los inestables márgenes en los que se mueve el negocio petrolero en el mundo. José Prats, famoso trader argentino y socio de TM Inversiones SA, maneja variables de precios del crudo hasta 62-64 U$S, cuando ya recuperó bastante de los mínimos y su nivel se encuentra dentro de una zona que define como bisagra mientras esté arriba de U$S 42 el barril. Por debajo pasaría a considerarse zona de peligro, con objetivo de piso de US$ 35 a US$ 38.

Puente indica que los futuros de EE.UU. operan en alza y cerca de nuevos récords, impulsados por el avance del petróleo y con el foco puesto en lo que queda de la temporada de resultados. Consigna que el petróleo alcanza los US$ 43,22 después que la OPEP anunciara una reunión informal en septiembre, donde se discutirá nuevamente la posibilidad de llegar a un acuerdo para estabilizar el mercado.

“La volatilidad se encuentra en su mínimo en 2 años y la tasa de Treasuries a 10 años en 1,58%, con los inversores descontando que no habrá suba de tasas al menos hasta diciembre”, pronostica.

El gobierno nacional, en tanto, deberá encontrar un equilibrio en las tarifas y los subsidios al que tendría que llegarse al determinar el precio de la energía habiéndose tenido en cuenta, por un lado, metas de inversión y producción de las empresas, tanto de extracción como de distribución, y por el otro, la estructura de costos de los distintos sectores de la economía y de la familia.